يرجى استخدام متصفح الكمبيوتر الشخصي للوصول إلى التسجيل - تداول السعودية

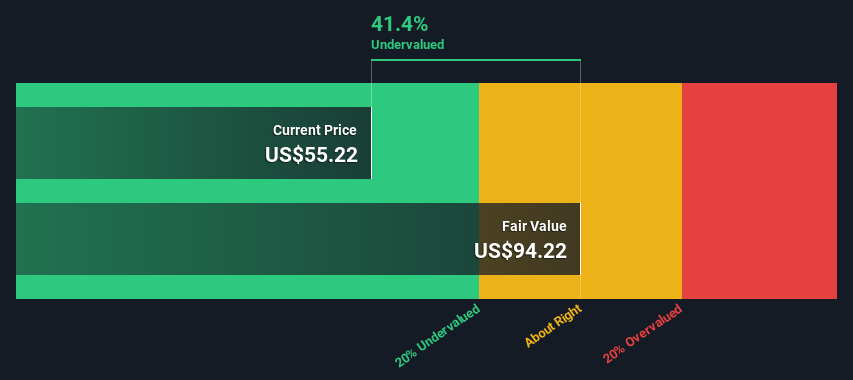

قد تكون أسهم شركة بلو بيرد (NASDAQ:BLBD) أقل بنسبة 41% من تقدير قيمتها الجوهرية

Blue Bird Corporation BLBD | 51.22 | +0.41% |

الأفكار الرئيسية

- تبلغ القيمة العادلة المتوقعة لشركة بلو بيرد 94.22 دولارًا أمريكيًا بناءً على التدفق النقدي الحر إلى حقوق الملكية على مرحلتين

- يشير سعر السهم الحالي البالغ 55.22 دولارًا أمريكيًا إلى أن Blue Bird من المحتمل أن تكون أقل من قيمتها الحقيقية بنسبة 41٪

- السعر المستهدف للمحلل البالغ 51.86 دولارًا أمريكيًا لـ BLBD أقل بنسبة 45٪ من تقديراتنا للقيمة العادلة

ما مدى بُعد شركة Blue Bird Corporation ( NASDAQ:BLBD ) عن قيمتها الجوهرية؟ باستخدام أحدث البيانات المالية، سنلقي نظرة على ما إذا كان السهم مسعرًا بشكل عادل من خلال أخذ التدفقات النقدية المستقبلية المتوقعة للشركة وخصمها مرة أخرى إلى القيمة الحالية. سوف نستفيد من نموذج التدفق النقدي المخصوم (DCF) لهذا الغرض. صدق أو لا تصدق، ليس من الصعب جدًا اتباعه، كما سترى من مثالنا!

يمكن تقييم الشركات بعدة طرق، لذلك نشير إلى أن التدفقات النقدية المخصومة ليست مثالية لكل موقف. بالنسبة لأولئك الذين يحرصون على تعلم تحليل الأسهم، قد يكون نموذج تحليل Simple Wall St هنا أمرًا يثير اهتمامك.

طريقة

نحن نستخدم نموذج النمو على مرحلتين، وهو ما يعني ببساطة أننا نأخذ في الاعتبار مرحلتين من نمو الشركة. في الفترة الأولية قد يكون للشركة معدل نمو أعلى، وعادة ما يفترض أن يكون للمرحلة الثانية معدل نمو مستقر. في البداية، نحتاج إلى تقدير التدفقات النقدية للسنوات العشر القادمة. حيثما أمكن، نستخدم تقديرات المحللين، ولكن عندما لا تكون متاحة، فإننا نقوم باستقراء التدفق النقدي الحر السابق (FCF) من التقدير الأخير أو القيمة المبلغ عنها. نحن نفترض أن الشركات التي لديها تدفق نقدي حر متقلص سوف تبطئ معدل انكماشها، وأن الشركات التي لديها تدفق نقدي حر متزايد ستشهد تباطؤ معدل نموها خلال هذه الفترة. ونحن نفعل هذا لكي نعكس أن النمو يميل إلى التباطؤ في السنوات الأولى أكثر مما يحدث في السنوات اللاحقة.

يدور التدفق النقدي المخصوم حول فكرة أن الدولار في المستقبل أقل قيمة من الدولار اليوم، لذلك نحتاج إلى خصم مجموع هذه التدفقات النقدية المستقبلية للوصول إلى تقدير القيمة الحالية:

تقدير التدفق النقدي الحر لمدة 10 سنوات (FCF).

| 2024 | 2025 | 2026 | 2027 | 2028 | 2029 | 2030 | 2031 | 2032 | 2033 | |

| FCF ذات الرافعة المالية (مليون دولار) | 74.4 مليون دولار أمريكي | 100.6 مليون دولار أمريكي | 130.7 مليون دولار أمريكي | 145.7 مليون دولار أمريكي | 156.9 مليون دولار أمريكي | 166.5 مليون دولار أمريكي | 174.8 مليون دولار أمريكي | 182.2 مليون دولار أمريكي | 188.9 مليون دولار أمريكي | 195.0 مليون دولار أمريكي |

| مصدر تقدير معدل النمو | محلل ×2 | محلل ×2 | محلل ×1 | محلل ×1 | التقديرات @ 7.71% | تقديرات @ 6.11% | تقديرات @ 4.99% | تقديرات @ 4.21% | التقديرات @ 3.66% | التقديرات @ 3.28% |

| القيمة الحالية (بالملايين) مخفضة بنسبة 7.2% | 69.4 دولارًا أمريكيًا | 87.5 دولارًا أمريكيًا | 106 دولار أمريكي | 110 دولار أمريكي | 111 دولارًا أمريكيًا | 109 دولارًا أمريكيًا | 107 دولارًا أمريكيًا | 104 دولارات أمريكية | 101 دولار أمريكي | 96.9 دولارًا أمريكيًا |

("Est" = معدل نمو FCF المقدر بواسطة شركة Simply Wall St)

القيمة الحالية للتدفق النقدي لمدة 10 سنوات (PVCF) = 1.0 مليار دولار أمريكي

نحتاج الآن إلى حساب القيمة النهائية، والتي تمثل جميع التدفقات النقدية المستقبلية بعد فترة العشر سنوات هذه. يتم استخدام معادلة جوردون للنمو لحساب القيمة النهائية بمعدل نمو سنوي مستقبلي يساوي متوسط 5 سنوات لعائد السندات الحكومية لمدة 10 سنوات بنسبة 2.4%. نقوم بخصم التدفقات النقدية النهائية إلى القيمة الحالية بتكلفة حقوق ملكية قدرها 7.2%.

القيمة النهائية (TV) = FCF 2033 × (1 + g) ÷ (r - g) = 195 مليون دولار أمريكي × (1 + 2.4%) ÷ (7.2%- 2.4%) = 4.1 مليار دولار أمريكي

القيمة الحالية للقيمة النهائية (PVTV) = TV / (1 + r) 10 = 4.1 مليار دولار أمريكي÷ (1 + 7.2%) 10 = 2.0 مليار دولار أمريكي

القيمة الإجمالية هي مجموع التدفقات النقدية للسنوات العشر القادمة بالإضافة إلى القيمة النهائية المخصومة، مما يؤدي إلى إجمالي قيمة حقوق الملكية، والتي تبلغ في هذه الحالة 3.0 مليار دولار أمريكي. للحصول على القيمة الجوهرية للسهم الواحد، نقسمها على إجمالي عدد الأسهم القائمة. بالمقارنة مع سعر السهم الحالي البالغ 55.2 دولارًا أمريكيًا، تبدو الشركة ذات قيمة جيدة جدًا بخصم 41٪ عن مكان تداول سعر السهم حاليًا. على الرغم من أن التقييمات هي أدوات غير دقيقة، فهي تشبه إلى حد ما التلسكوب - تتحرك بضع درجات وينتهي بها الأمر في مجرة مختلفة. هل تضع هذا في الاعتبار.

الافتراضات

الحساب أعلاه يعتمد بشكل كبير على افتراضين. الأول هو معدل الخصم والآخر هو التدفقات النقدية. إذا كنت لا توافق على هذه النتيجة، قم بإجراء العملية الحسابية بنفسك والتلاعب بالافتراضات. كما أن التدفقات النقدية المخصومة لا تأخذ في الاعتبار التقلبات الدورية المحتملة للصناعة، أو متطلبات رأس المال المستقبلية للشركة، لذلك فهي لا تعطي صورة كاملة عن الأداء المحتمل للشركة. وبالنظر إلى أننا ننظر إلى بلو بيرد كمساهمين محتملين، فإن تكلفة حقوق الملكية تستخدم كمعدل خصم، بدلاً من تكلفة رأس المال (أو المتوسط المرجح لتكلفة رأس المال، WACC) الذي يمثل الديون. في هذه العملية الحسابية، استخدمنا 7.2%، والتي تعتمد على بيتا ذات رافعة مالية تبلغ 1.057. بيتا هو مقياس لتقلبات السهم، مقارنة بالسوق ككل. نحصل على النسخة التجريبية من متوسط بيتا الخاص بالصناعة للشركات القابلة للمقارنة عالميًا، مع حد مفروض يتراوح بين 0.8 و2.0، وهو نطاق معقول للأعمال التجارية المستقرة.

تحليل SWOT للطائر الأزرق

- ولا ينظر إلى الديون على أنها خطر.

- لم يتم تحديد نقاط ضعف كبيرة لـ BLBD.

- ومن المتوقع أن تنمو الأرباح السنوية بشكل أسرع من السوق الأمريكية.

- قيمة جيدة على أساس نسبة السعر إلى الربحية والقيمة العادلة المقدرة.

- من المتوقع أن تنمو الإيرادات بمعدل أبطأ من 20٪ سنويًا.

أتطلع قدما:

على الرغم من أهمية تقييم الشركة، إلا أنه لن يكون الجزء الوحيد من التحليل الذي تقوم بتدقيقه بالنسبة للشركة. نماذج التدفقات النقدية المخصومة ليست هي كل شيء ونهاية كل تقييم للاستثمار. بل ينبغي أن ينظر إليه على أنه دليل إلى "ما هي الافتراضات التي يجب أن تكون صحيحة حتى يكون هذا المخزون أقل من/مبالغ في قيمته؟" على سبيل المثال، إذا تم تعديل معدل نمو القيمة النهائية بشكل طفيف، فيمكن أن يغير النتيجة الإجمالية بشكل كبير. هل يمكننا معرفة سبب تداول الشركة بخصم من القيمة الجوهرية؟ بالنسبة إلى Blue Bird، قمنا بتجميع ثلاثة عوامل أساسية يجب عليك تقييمها:

- الصحة المالية : هل لدى BLBD ميزانية عمومية صحية؟ قم بإلقاء نظرة على تحليلنا المجاني للميزانية العمومية مع ستة فحوصات بسيطة على العوامل الرئيسية مثل الرافعة المالية والمخاطر.

- الأرباح المستقبلية : كيف يقارن معدل نمو BLBD مع أقرانها والسوق الأوسع؟ تعمق أكثر في رقم إجماع المحللين للسنوات القادمة من خلال التفاعل مع مخطط توقعات نمو المحللين المجاني الخاص بنا.

- الأعمال القوية الأخرى : يعد انخفاض الديون والعوائد المرتفعة على الأسهم والأداء الجيد في الماضي أمرًا أساسيًا للأعمال القوية. لماذا لا تستكشف قائمتنا التفاعلية للأسهم ذات أساسيات الأعمال القوية لمعرفة ما إذا كانت هناك شركات أخرى ربما لم تفكر فيها!

ملاحظة. يجري تطبيق Simply Wall St تقييمًا مخفضًا للتدفقات النقدية لكل سهم في NASDAQGM كل يوم. إذا كنت تريد العثور على حساب للأسهم الأخرى، فما عليك سوى البحث هنا .

هذه المقالة التي كتبها Simply Wall St عامة بطبيعتها. نحن نقدم التعليقات بناءً على البيانات التاريخية وتوقعات المحللين فقط باستخدام منهجية غير متحيزة وليس المقصود من مقالاتنا أن تكون نصيحة مالية. ولا يشكل توصية لشراء أو بيع أي سهم، ولا يأخذ في الاعتبار أهدافك أو وضعك المالي. نحن نهدف إلى أن نقدم لك تحليلًا مركزًا طويل المدى مدفوعًا بالبيانات الأساسية. لاحظ أن تحليلنا قد لا يأخذ في الاعتبار أحدث إعلانات الشركة الحساسة للسعر أو المواد النوعية. ببساطة، ليس لدى Wall St أي مركز في أي من الأسهم المذكورة.