يرجى استخدام متصفح الكمبيوتر الشخصي للوصول إلى التسجيل - تداول السعودية

حساب القيمة العادلة لشركة بيوتي هيلث (NASDAQ:SKIN)

The Beauty Health SKIN | 1.40 | -4.11% |

الأفكار الرئيسية

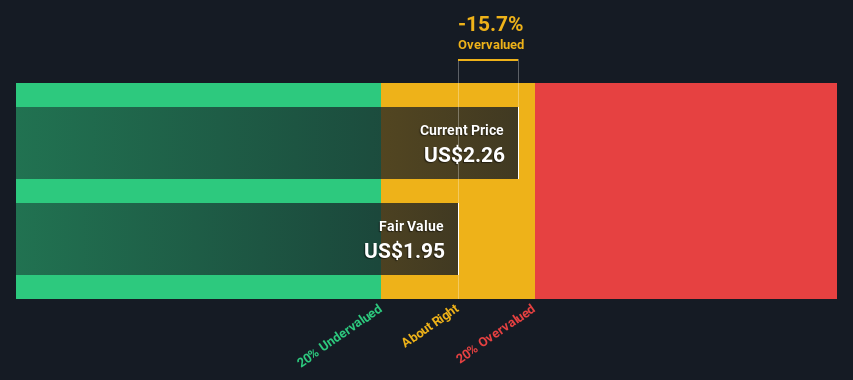

- تبلغ القيمة العادلة المتوقعة لـ Beauty Health 1.95 دولارًا أمريكيًا استنادًا إلى التدفق النقدي الحر إلى حقوق الملكية على مرحلتين

- مع سعر سهم يبلغ 2.26 دولارًا أمريكيًا، يبدو أن تداول Beauty Health يقترب من قيمته العادلة المقدرة

- السعر المستهدف للمحلل لـ SKIN هو 3.63 دولارًا أمريكيًا، وهو أعلى بنسبة 86% من تقديراتنا للقيمة العادلة

سنقوم في هذه المقالة بتقدير القيمة الجوهرية لشركة Beauty Health Company ( NASDAQ:SKIN ) من خلال أخذ التدفقات النقدية المستقبلية المتوقعة للشركة وخصمها إلى القيمة الحالية. سوف يستخدم تحليلنا نموذج التدفق النقدي المخصوم (DCF). قبل أن تعتقد أنك لن تكون قادرًا على فهم ذلك، فقط واصل القراءة! إنها في الواقع أقل تعقيدًا بكثير مما تتخيل.

تذكر رغم ذلك أن هناك العديد من الطرق لتقدير قيمة الشركة، وأن التدفقات النقدية المخصومة هي طريقة واحدة فقط. إذا كان لا يزال لديك بعض الأسئلة الملحة حول هذا النوع من التقييم، فقم بإلقاء نظرة على نموذج تحليل Simple Wall St.

الموديل

نحن نستخدم نموذج النمو على مرحلتين، وهو ما يعني ببساطة أننا نأخذ في الاعتبار مرحلتين من نمو الشركة. في الفترة الأولية قد يكون للشركة معدل نمو أعلى، وعادة ما يفترض أن يكون للمرحلة الثانية معدل نمو مستقر. في البداية، علينا الحصول على تقديرات للتدفقات النقدية للسنوات العشر القادمة. حيثما أمكن، نستخدم تقديرات المحللين، ولكن عندما لا تكون متاحة، فإننا نقوم باستقراء التدفق النقدي الحر السابق (FCF) من التقدير الأخير أو القيمة المبلغ عنها. نحن نفترض أن الشركات التي لديها تدفق نقدي حر متقلص سوف تبطئ معدل انكماشها، وأن الشركات التي لديها تدفق نقدي حر متزايد ستشهد تباطؤ معدل نموها خلال هذه الفترة. ونحن نفعل هذا لكي نعكس أن النمو يميل إلى التباطؤ في السنوات الأولى أكثر مما يحدث في السنوات اللاحقة.

بشكل عام، نفترض أن الدولار اليوم أكثر قيمة من الدولار في المستقبل، لذلك نحتاج إلى خصم مجموع هذه التدفقات النقدية المستقبلية للوصول إلى تقدير القيمة الحالية:

تقدير التدفق النقدي الحر لمدة 10 سنوات (FCF).

| 2024 | 2025 | 2026 | 2027 | 2028 | 2029 | 2030 | 2031 | 2032 | 2033 | |

| FCF ذات الرافعة المالية (مليون دولار) | 14.0 مليون دولار أمريكي | 23.3 مليون دولار أمريكي | 24.0 مليون دولار أمريكي | 24.6 مليون دولار أمريكي | 25.2 مليون دولار أمريكي | 25.8 مليون دولار أمريكي | 26.5 مليون دولار أمريكي | 27.1 مليون دولار أمريكي | 27.8 مليون دولار أمريكي | 28.4 مليون دولار أمريكي |

| مصدر تقدير معدل النمو | محلل ×1 | محلل x3 | محلل ×1 | التقديرات @ 2.53% | التقديرات @ 2.48% | التقديرات @ 2.45% | التقديرات @ 2.43% | التقديرات @ 2.42% | التقديرات @ 2.41% | التقديرات @ 2.40% |

| القيمة الحالية (الملايين) مخفضة بنسبة 12% | 12.5 دولارًا أمريكيًا | 18.7 دولارًا أمريكيًا | 17.3 دولارًا أمريكيًا | 15.9 دولارًا أمريكيًا | 14.6 دولارًا أمريكيًا | 13.4 دولارًا أمريكيًا | 12.3 دولارًا أمريكيًا | 11.3 دولارًا أمريكيًا | 10.4 دولار أمريكي | 9.5 دولار أمريكي |

("Est" = معدل نمو FCF المقدر بواسطة شركة Simply Wall St)

القيمة الحالية للتدفق النقدي لمدة 10 سنوات (PVCF) = 136 مليون دولار أمريكي

نحتاج الآن إلى حساب القيمة النهائية، والتي تمثل جميع التدفقات النقدية المستقبلية بعد فترة العشر سنوات هذه. لعدد من الأسباب، يتم استخدام معدل نمو متحفظ للغاية لا يمكن أن يتجاوز معدل نمو الناتج المحلي الإجمالي للبلد. في هذه الحالة، استخدمنا متوسط عائد السندات الحكومية لمدة 5 سنوات (2.4٪) لتقدير النمو المستقبلي. بنفس الطريقة كما هو الحال مع فترة "النمو" البالغة 10 سنوات، نقوم بخصم التدفقات النقدية المستقبلية إلى قيمة اليوم، باستخدام تكلفة حقوق الملكية بنسبة 12%.

القيمة النهائية (TV) = FCF 2033 × (1 + g) ÷ (r - g) = 28 مليون دولار أمريكي × (1 + 2.4%) ÷ (12%- 2.4%) = 316 مليون دولار أمريكي

القيمة الحالية للقيمة الطرفية (PVTV) = TV / (1 + r) 10 = 316 مليون دولار أمريكي÷ (1 + 12%) 10 = 106 مليون دولار أمريكي

القيمة الإجمالية، أو قيمة حقوق الملكية، هي مجموع القيمة الحالية للتدفقات النقدية المستقبلية، والتي تبلغ في هذه الحالة 242 مليون دولار أمريكي. الخطوة الأخيرة هي تقسيم قيمة الأسهم على عدد الأسهم القائمة. بالمقارنة مع سعر السهم الحالي البالغ 2.3 دولار أمريكي، تظهر الشركة حول القيمة العادلة في وقت كتابة هذا التقرير. ومع ذلك، تذكر أن هذا مجرد تقييم تقريبي، ومثل أي صيغة معقدة - القمامة الواردة، القمامة الخارجة.

افتراضات مهمة

الحساب أعلاه يعتمد بشكل كبير على افتراضين. الأول هو معدل الخصم والآخر هو التدفقات النقدية. إذا كنت لا توافق على هذه النتيجة، قم بإجراء العملية الحسابية بنفسك والتلاعب بالافتراضات. كما أن التدفقات النقدية المخصومة لا تأخذ في الاعتبار التقلبات الدورية المحتملة للصناعة، أو متطلبات رأس المال المستقبلية للشركة، لذلك فهي لا تعطي صورة كاملة عن الأداء المحتمل للشركة. بالنظر إلى أننا ننظر إلى بيوتي هيلث كمساهمين محتملين، يتم استخدام تكلفة حقوق الملكية كمعدل خصم، بدلاً من تكلفة رأس المال (أو المتوسط المرجح لتكلفة رأس المال، WACC) الذي يمثل الديون. في هذه العملية الحسابية، استخدمنا 12%، والتي تعتمد على مستوى بيتا للرافعة المالية قدره 2.000. بيتا هو مقياس لتقلبات السهم، مقارنة بالسوق ككل. نحصل على النسخة التجريبية من متوسط بيتا الخاص بالصناعة للشركات القابلة للمقارنة عالميًا، مع حد مفروض يتراوح بين 0.8 و2.0، وهو نطاق معقول للأعمال التجارية المستقرة.

أتطلع قدما:

على الرغم من أهمية تقييم الشركة، إلا أنه لن يكون الجزء الوحيد من التحليل الذي تقوم بتدقيقه بالنسبة للشركة. نموذج التدفقات النقدية المخصومة ليس أداة مثالية لتقييم الأسهم. من الأفضل أن تطبق حالات وافتراضات مختلفة وترى كيف ستؤثر على تقييم الشركة. على سبيل المثال، يمكن أن تؤثر التغيرات في تكلفة أسهم الشركة أو المعدل الخالي من المخاطر بشكل كبير على التقييم. بالنسبة لصحة الجمال، قمنا بتجميع ثلاثة عناصر أساسية يجب عليك النظر فيها:

- الأرباح المستقبلية : كيف يقارن معدل نمو SKIN مع أقرانها والسوق الأوسع؟ تعمق أكثر في رقم إجماع المحللين للسنوات القادمة من خلال التفاعل مع مخطط توقعات نمو المحللين المجاني الخاص بنا.

- بدائل أخرى عالية الجودة : هل تحب الجميع الجيد؟ استكشف قائمتنا التفاعلية للأسهم عالية الجودة للحصول على فكرة عما قد تفتقده!

ملاحظة. تقوم شركة Wall St ببساطة بتحديث حساب التدفقات النقدية المخصومة لكل سهم أمريكي كل يوم، لذلك إذا كنت تريد العثور على القيمة الجوهرية لأي سهم آخر، فما عليك سوى البحث هنا .

هذه المقالة التي كتبها Simply Wall St عامة بطبيعتها. نحن نقدم التعليقات بناءً على البيانات التاريخية وتوقعات المحللين فقط باستخدام منهجية غير متحيزة وليس المقصود من مقالاتنا أن تكون نصيحة مالية. ولا يشكل توصية لشراء أو بيع أي سهم، ولا يأخذ في الاعتبار أهدافك أو وضعك المالي. نحن نهدف إلى أن نقدم لك تحليلًا مركزًا طويل المدى مدفوعًا بالبيانات الأساسية. لاحظ أن تحليلنا قد لا يأخذ في الاعتبار أحدث إعلانات الشركة الحساسة للسعر أو المواد النوعية. ببساطة، ليس لدى Wall St أي مركز في أي من الأسهم المذكورة.