يرجى استخدام متصفح الكمبيوتر الشخصي للوصول إلى التسجيل - تداول السعودية

تقدير القيمة الجوهرية لشركة إدارة النفايات (NYSE:WM)

ويست مانجمنت إنك WM | 215.61 215.61 | +1.68% 0.00% Pre |

الأفكار الرئيسية

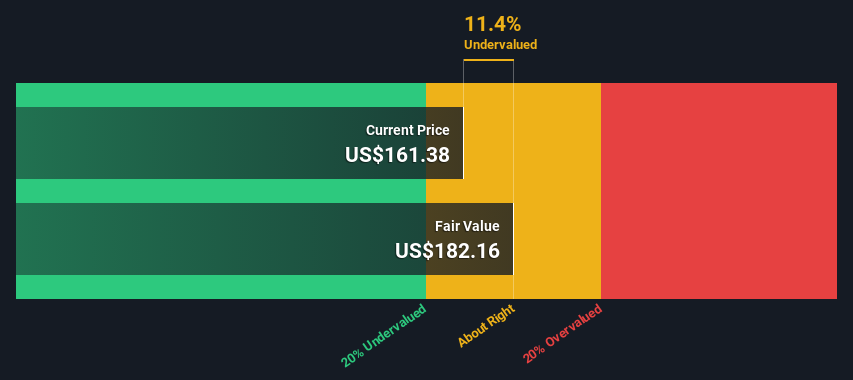

- باستخدام التدفق النقدي الحر إلى حقوق الملكية على مرحلتين، تبلغ القيمة العادلة لإدارة النفايات 182 دولارًا أمريكيًا

- يشير سعر السهم الحالي البالغ 161 دولارًا أمريكيًا إلى أن إدارة النفايات من المحتمل أن يتم تداولها بالقرب من قيمتها العادلة

- السعر المستهدف للمحلل البالغ 180 دولارًا أمريكيًا لـ WM هو أقل بنسبة 1.2% من تقديراتنا للقيمة العادلة

ما مدى بُعد شركة Waste Management, Inc. (المدرجة في بورصة نيويورك تحت الرمز NYSE:WM ) عن قيمتها الجوهرية؟ باستخدام أحدث البيانات المالية، سنلقي نظرة على ما إذا كان السهم مسعرًا بشكل عادل من خلال أخذ التدفقات النقدية المستقبلية المتوقعة وخصمها إلى قيمتها الحالية. سوف نستفيد من نموذج التدفق النقدي المخصوم (DCF) لهذا الغرض. قد يبدو الأمر معقدًا، لكنه في الواقع بسيط جدًا!

نحن نعتقد عمومًا أن قيمة الشركة هي القيمة الحالية لجميع الأموال النقدية التي ستولدها في المستقبل. ومع ذلك، فإن التدفقات النقدية المخصومة هي مجرد مقياس تقييم واحد من بين العديد من المقاييس، ولا تخلو من العيوب. بالنسبة لأولئك الذين يحرصون على تعلم تحليل الأسهم، قد يكون نموذج تحليل Simple Wall St هنا أمرًا يثير اهتمامك.

اطلع على أحدث تحليلاتنا لإدارة النفايات

طحن الأرقام

سنستخدم نموذج التدفقات النقدية المخصومة (DCF) المكون من مرحلتين، والذي، كما يشير الاسم، يأخذ في الاعتبار مرحلتين من النمو. المرحلة الأولى هي بشكل عام فترة نمو أعلى والتي تتجه نحو القيمة النهائية، والتي يتم التقاطها في فترة "النمو المطرد" الثانية. في البداية، علينا الحصول على تقديرات للسنوات العشر القادمة من التدفقات النقدية. حيثما أمكن، نستخدم تقديرات المحللين، ولكن عندما لا تكون متاحة، نقوم باستقراء التدفق النقدي الحر السابق (FCF) من التقدير الأخير أو القيمة المبلغ عنها. نحن نفترض أن الشركات التي لديها تدفق نقدي حر متقلص سوف تبطئ معدل انكماشها، وأن الشركات التي لديها تدفق نقدي حر متزايد ستشهد تباطؤ معدل نموها خلال هذه الفترة. ونحن نفعل هذا لكي نعكس أن النمو يميل إلى التباطؤ في السنوات الأولى أكثر مما يحدث في السنوات اللاحقة.

يدور التدفق النقدي المخصوم حول فكرة أن الدولار في المستقبل أقل قيمة من الدولار اليوم، لذلك نحتاج إلى خصم مجموع هذه التدفقات النقدية المستقبلية للوصول إلى تقدير القيمة الحالية:

تقدير التدفق النقدي الحر لمدة 10 سنوات (FCF).

| 2024 | 2025 | 2026 | 2027 | 2028 | 2029 | 2030 | 2031 | 2032 | 2033 | |

| FCF ذات الرافعة المالية (مليون دولار) | 2.22 مليار دولار أمريكي | 2.97 مليار دولار أمريكي | 3.42 مليار دولار أمريكي | 3.68 مليار دولار أمريكي | 3.88 مليار دولار أمريكي | 4.05 مليار دولار أمريكي | 4.20 مليار دولار أمريكي | 4.34 مليار دولار أمريكي | 4.46 مليار دولار أمريكي | 4.58 مليار دولار أمريكي |

| مصدر تقدير معدل النمو | محلل x11 | محلل x7 | محلل x3 | محلل x3 | التقديرات @ 5.37% | التقديرات @ 4.40% | التقديرات @ 3.73% | تقديرات @ 3.25% | تقديرات @ 2.92% | التقديرات @ 2.69% |

| القيمة الحالية (بالملايين) مخفضة بنسبة 7.1% | 2.1 ألف دولار أمريكي | 2.6 ألف دولار أمريكي | 2.8 ألف دولار أمريكي | 2.8 ألف دولار أمريكي | 2.8 ألف دولار أمريكي | 2.7 ألف دولار أمريكي | 2.6 ألف دولار أمريكي | 2.5 ألف دولار أمريكي | 2.4 ألف دولار أمريكي | 2.3 ألف دولار أمريكي |

("Est" = معدل نمو FCF المقدر بواسطة شركة Simply Wall St)

القيمة الحالية للتدفق النقدي لمدة 10 سنوات (PVCF) = 26 مليار دولار أمريكي

بعد حساب القيمة الحالية للتدفقات النقدية المستقبلية في فترة العشر سنوات الأولية، نحتاج إلى حساب القيمة النهائية، والتي تمثل جميع التدفقات النقدية المستقبلية بعد المرحلة الأولى. لعدد من الأسباب، يتم استخدام معدل نمو متحفظ للغاية لا يمكن أن يتجاوز معدل نمو الناتج المحلي الإجمالي للبلد. في هذه الحالة، استخدمنا متوسط عائد السندات الحكومية لمدة 5 سنوات (2.2٪) لتقدير النمو المستقبلي. بنفس الطريقة كما هو الحال مع فترة "النمو" البالغة 10 سنوات، نقوم بخصم التدفقات النقدية المستقبلية إلى قيمة اليوم، باستخدام تكلفة حقوق الملكية بنسبة 7.1%.

القيمة النهائية (TV) = FCF 2033 × (1 + g) ÷ (r - g) = 4.6 مليار دولار أمريكي × (1 + 2.2%) ÷ (7.1%- 2.2%) = 95 مليار دولار أمريكي

القيمة الحالية للقيمة النهائية (PVTV) = TV / (1 + r) 10 = 95 مليار دولار أمريكي÷ (1 + 7.1%) 10 = 48 مليار دولار أمريكي

القيمة الإجمالية، أو قيمة حقوق الملكية، هي مجموع القيمة الحالية للتدفقات النقدية المستقبلية، والتي تبلغ في هذه الحالة 73 مليار دولار أمريكي. في الخطوة الأخيرة، نقوم بتقسيم قيمة الأسهم على عدد الأسهم القائمة. بالمقارنة مع سعر السهم الحالي البالغ 161 دولارًا أمريكيًا، تظهر الشركة حول القيمة العادلة بخصم 11٪ عن مكان تداول سعر السهم حاليًا. ومع ذلك، تذكر أن هذا مجرد تقييم تقريبي، ومثل أي صيغة معقدة - القمامة الواردة، القمامة الخارجة.

الافتراضات

الحساب أعلاه يعتمد بشكل كبير على افتراضين. الأول هو معدل الخصم والآخر هو التدفقات النقدية. ليس عليك الموافقة على هذه المدخلات، أوصي بإعادة الحسابات بنفسك واللعب بها. كما أن التدفقات النقدية المخصومة لا تأخذ في الاعتبار التقلبات الدورية المحتملة للصناعة، أو متطلبات رأس المال المستقبلية للشركة، لذلك فهي لا تعطي صورة كاملة عن الأداء المحتمل للشركة. وبالنظر إلى أننا ننظر إلى إدارة النفايات كمساهمين محتملين، يتم استخدام تكلفة حقوق الملكية كمعدل خصم، بدلاً من تكلفة رأس المال (أو المتوسط المرجح لتكلفة رأس المال، WACC) الذي يمثل الديون. في هذه العملية الحسابية، استخدمنا 7.1%، والتي تعتمد على بيتا ذات رافعة مالية تبلغ 0.987. بيتا هو مقياس لتقلبات السهم، مقارنة بالسوق ككل. نحصل على النسخة التجريبية من متوسط بيتا الخاص بالصناعة للشركات القابلة للمقارنة عالميًا، مع حد مفروض يتراوح بين 0.8 و2.0، وهو نطاق معقول للأعمال المستقرة.

تحليل SWOT لإدارة النفايات

- تتم تغطية الديون بشكل جيد من خلال الأرباح والتدفقات النقدية.

- يتم تغطية توزيعات الأرباح من خلال الأرباح والتدفقات النقدية.

- كان نمو الأرباح خلال العام الماضي أقل من أداء قطاع الخدمات التجارية.

- أرباح الأسهم منخفضة مقارنة بأعلى 25٪ من دافعي الأرباح في سوق الخدمات التجارية.

- ومن المتوقع أن تنمو الأرباح السنوية على مدى السنوات الثلاث المقبلة.

- قيمة جيدة على أساس نسبة السعر إلى الربحية والقيمة العادلة المقدرة.

- ومن المتوقع أن تنمو الأرباح السنوية بشكل أبطأ من السوق الأمريكية.

الخطوات التالية:

على الرغم من أهمية تقييم الشركة، إلا أنه لن يكون الجزء الوحيد من التحليل الذي تقوم بتدقيقه بالنسبة للشركة. نماذج التدفقات النقدية المخصومة ليست هي كل شيء ونهاية كل تقييم للاستثمار. من الأفضل أن تطبق حالات وافتراضات مختلفة وترى كيف ستؤثر على تقييم الشركة. إذا كانت الشركة تنمو بمعدل مختلف، أو إذا تغيرت تكلفة حقوق الملكية أو المعدل الخالي من المخاطر بشكل حاد، يمكن أن يبدو الناتج مختلفًا تمامًا. بالنسبة لإدارة النفايات، هناك ثلاثة عناصر ذات صلة يجب عليك النظر فيها:

- المخاطر : لنأخذ على سبيل المثال شبح مخاطر الاستثمار الدائم الحضور. لقد حددنا علامة تحذير واحدة تتعلق بإدارة النفايات ، ويجب أن يكون فهم ذلك جزءًا من عملية الاستثمار الخاصة بك.

- الأرباح المستقبلية : كيف يقارن معدل نمو WM مع أقرانها والسوق الأوسع؟ تعمق أكثر في رقم إجماع المحللين للسنوات القادمة من خلال التفاعل مع مخطط توقعات نمو المحللين المجاني الخاص بنا.

- البدائل الأخرى عالية الجودة : هل تحب الجميع الجيد؟ استكشف قائمتنا التفاعلية للأسهم عالية الجودة للحصول على فكرة عما قد تفتقده!

ملاحظة. يجري تطبيق Simply Wall St تقييمًا مخفضًا للتدفقات النقدية لكل سهم في بورصة نيويورك كل يوم. إذا كنت تريد العثور على حساب للأسهم الأخرى، فما عليك سوى البحث هنا .

هذه المقالة التي كتبها Simply Wall St عامة بطبيعتها. نحن نقدم التعليقات بناءً على البيانات التاريخية وتوقعات المحللين فقط باستخدام منهجية غير متحيزة وليس المقصود من مقالاتنا أن تكون نصيحة مالية. ولا يشكل توصية لشراء أو بيع أي سهم، ولا يأخذ في الاعتبار أهدافك أو وضعك المالي. نحن نهدف إلى أن نقدم لك تحليلًا مركزًا طويل المدى مدفوعًا بالبيانات الأساسية. لاحظ أن تحليلنا قد لا يأخذ في الاعتبار أحدث إعلانات الشركة الحساسة للسعر أو المواد النوعية. ببساطة، ليس لدى Wall St أي مركز في أي من الأسهم المذكورة.