يرجى استخدام متصفح الكمبيوتر الشخصي للوصول إلى التسجيل - تداول السعودية

سهم شركة EverQuote, Inc. (NASDAQ:EVER) يحقق أداءً قويًا: هل تلعب العوامل المالية دورًا؟

EverBank Financial Corp. EVER | 27.74 27.74 | +0.22% 0.00% Pre |

ارتفع سهم EverQuote (ناسداك:EVER) بنسبة ملحوظة بلغت 23% خلال الأشهر الثلاثة الماضية. ونظرًا لأن أسعار الأسهم عادةً ما تتوافق مع الأداء المالي للشركة على المدى الطويل، فقد قررنا دراسة مؤشراتها المالية عن كثب لمعرفة مدى تأثيرها على حركة السعر الأخيرة. وسنركز اليوم بشكل خاص على مؤشر العائد على حقوق الملكية لشركة EverQuote .

العائد على حقوق الملكية (ROE) هو مقياس لمدى فعالية الشركة في تنمية قيمتها وإدارة أموال المستثمرين. ببساطة، يُستخدم لتقييم ربحية الشركة مقارنةً برأس مالها.

كيف تحسب العائد على حقوق الملكية؟

صيغة العائد على حقوق الملكية هي:

العائد على حقوق الملكية = صافي الربح (من العمليات المستمرة) ÷ حقوق المساهمين

لذا، بناءً على الصيغة أعلاه، فإن العائد على حقوق الملكية لشركة EverQuote هو:

24% = 32 مليون دولار أمريكي ÷ 135 مليون دولار أمريكي (على أساس الأشهر الاثني عشر الماضية حتى ديسمبر 2024).

العائد هو الربح السنوي. هذا يعني أن الشركة تحقق ربحًا قدره 0.24 دولار أمريكي مقابل كل دولار من استثمارات المساهمين.

لماذا يعد العائد على حقوق الملكية مهمًا لنمو الأرباح؟

حتى الآن، تعلمنا أن العائد على حقوق الملكية (ROE) هو مقياس لربحية الشركة. وبناءً على مقدار ما تعيد الشركة استثماره أو "تحتفظ به" من هذه الأرباح، ومدى فعاليتها في ذلك، يمكننا تقييم إمكانات نمو أرباح الشركة. وبافتراض تساوي جميع العوامل الأخرى، فإن الشركات التي تحقق عائدًا أعلى على حقوق الملكية ومعدل احتفاظ أعلى بالأرباح هي عادةً تلك التي تحقق معدل نمو أعلى مقارنةً بالشركات التي لا تتمتع بنفس الميزات.

مقارنة جنبًا إلى جنب بين نمو أرباح EverQuote وعائد حقوق الملكية بنسبة 24%

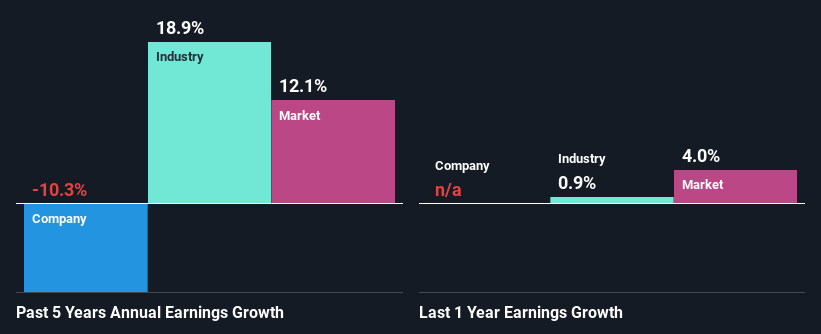

أولاً، يُسعدنا أن تتمتع شركة EverQuote بمعدل عائد على حقوق الملكية (ROE) مثير للإعجاب. ثانياً، لا نغفل عن مقارنتها بمتوسط معدل العائد على حقوق الملكية المُعلن عنه في القطاع والبالغ 8.5%. لهذا السبب، يُثير انخفاض صافي دخل EverQuote خلال خمس سنوات بنسبة 10% تساؤلاً حول سبب عدم ترجمة معدل العائد المرتفع على حقوق الملكية إلى نمو في الأرباح. لذا، قد تكون هناك عوامل أخرى تُفسر ذلك، مثل توزيع الشركة لجزء كبير من أرباحها كأرباح، أو مواجهتها لضغوط تنافسية.

وبناء على ذلك، قمنا بمقارنة أداء EverQuote مع أداء الصناعة وكنا قلقين عندما وجدنا أنه في حين تقلصت أرباح الشركة، فقد نمت أرباح الصناعة بمعدل 19% في نفس الفترة الممتدة لخمس سنوات.

يُعد نمو الأرباح معيارًا مهمًا يجب مراعاته عند تقييم الأسهم. من المهم للمستثمر معرفة ما إذا كان السوق قد احتسب نمو (أو انخفاض) أرباح الشركة المتوقعة. بذلك، سيتمكن من معرفة ما إذا كان السهم يتجه نحو الاستقرار المالي أم التقلبات. هل تُقيّم EverQuote بشكل عادل مقارنةً بالشركات الأخرى؟ قد تساعدك هذه المعايير الثلاثة للتقييم في اتخاذ القرار.

هل تستغل EverQuote أرباحها بكفاءة؟

لا تدفع EverQuote أي أرباح منتظمة، ما يعني أن الشركة تحتفظ بجميع أرباحها، مما يدفعنا للتساؤل عن سبب احتفاظها بأرباحها إذا لم تتمكن من استخدامها لتنمية أعمالها. لذا، قد تكون هناك تفسيرات أخرى في هذا الصدد. على سبيل المثال، قد تتدهور أعمال الشركة.

ملخص

بشكل عام، نرى أن شركة EverQuote تتمتع ببعض المزايا الإيجابية. مع ذلك، نشعر بخيبة أمل لضعف نمو الأرباح، حتى مع ارتفاع عائد حقوق الملكية ومعدل إعادة الاستثمار. نعتقد أن هناك عوامل خارجية قد تؤثر سلبًا على أعمال الشركة. مع ذلك، وبالنظر إلى تقديرات المحللين الحالية، وجدنا أنه من المتوقع أن يشهد معدل نمو أرباح الشركة تحسنًا كبيرًا. هل تستند توقعات المحللين هذه إلى التوقعات العامة للقطاع، أم إلى أساسيات الشركة؟ انقر هنا للانتقال إلى صفحة توقعات المحللين للشركة.

هذه المقالة من سيمبلي وول ستريت ذات طابع عام. نقدم تعليقاتنا بناءً على بيانات تاريخية وتوقعات محللين فقط، مستخدمين منهجية موضوعية، وليست مقالاتنا بمثابة نصائح مالية. لا تُشكل هذه المقالات توصية بشراء أو بيع أي سهم، ولا تأخذ في الاعتبار أهدافك أو وضعك المالي. نهدف إلى تقديم تحليلات طويلة الأجل مُركزة على البيانات الأساسية. يُرجى العلم أن تحليلنا قد لا يأخذ في الاعتبار أحدث إعلانات الشركات المؤثرة على الأسعار أو البيانات النوعية. لا تملك سيمبلي وول ستريت أي حصص في أي من الأسهم المذكورة.