يرجى استخدام متصفح الكمبيوتر الشخصي للوصول إلى التسجيل - تداول السعودية

هل حان الوقت لإعادة النظر في أسهم شركة دوكسيميتي (DOCS) بعد انخفاض سعر السهم مؤخراً؟

دوكسيميتي DOCS | 25.55 | +1.27% |

- إذا كنت تتساءل عما إذا كان سعر Doximity جذابًا عند مستواه الحالي أو ما إذا كان السوق يتجاهل شيئًا واضحًا للعيان، فهذه المقالة موجهة إليك.

- يبلغ سعر السهم 41.26 دولارًا أمريكيًا بعد انخفاض بنسبة 5.8% خلال الأيام السبعة الماضية، وانخفاض بنسبة 5.6% خلال 30 يومًا، وانخفاض بنسبة 4.7% منذ بداية العام، بينما يبلغ العائد على مدى 3 سنوات 27.8%، ويبلغ العائد على مدى عام واحد انخفاضًا بنسبة 23.2%.

- ركزت التغطية الإعلامية الأخيرة حول شركة دوكسيميتي على دورها كمنصة رقمية للمهنيين الطبيين، وكيف ينسجم هذا الموقع مع التحولات الأوسع في تكنولوجيا الرعاية الصحية. ويكتسب هذا السياق أهمية بالغة لأن توجهات المستثمرين تجاه منصات الرعاية الصحية قد تؤثر على ردود أفعالهم تجاه تحركات الأسعار، وعلى إعادة تقييمهم لما يرغبون في دفعه مقابل السهم.

- حصلت شركة دوكسيميتي حاليًا على 4 من 6 نقاط في تقييماتنا. سنستعرض لاحقًا مدى توافق مختلف أساليب التقييم مع هذا السهم، قبل أن نختتم بشرح طريقة لتقييم السهم يجدها العديد من المستثمرين أكثر فائدة من النماذج الفردية وحدها.

الأسلوب الأول: تحليل التدفقات النقدية المخصومة (DCF) من Doximity

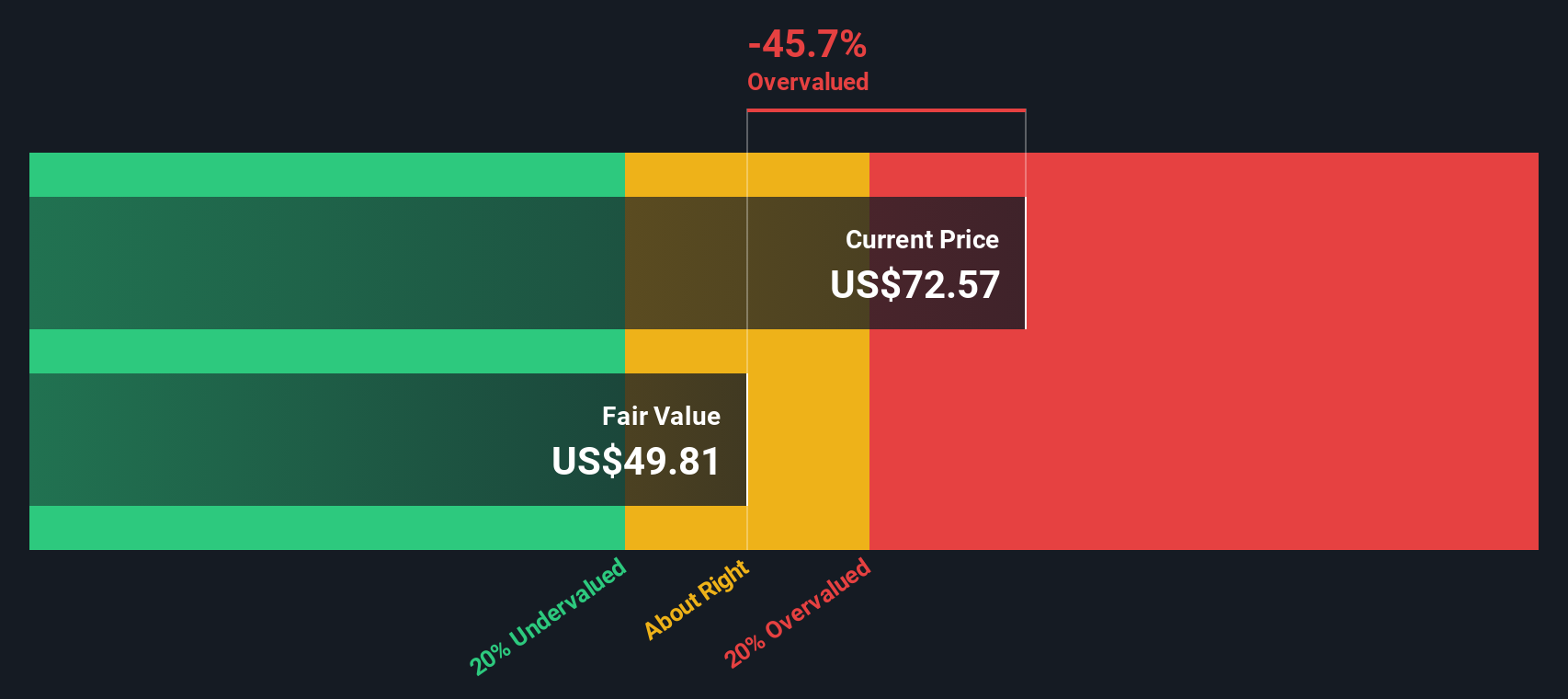

يأخذ نموذج التدفقات النقدية المخصومة، أو DCF، تقديرات للنقد الذي يمكن أن تولده الشركة في المستقبل ويخصم تلك التدفقات النقدية إلى اليوم للوصول إلى تقدير لما قد تكون عليه قيمة الشركة الآن.

بالنسبة لشركة دوكسيميتي، يعتمد النموذج على التدفق النقدي الحر للأشهر الاثني عشر الماضية، والذي يبلغ حوالي 311.3 مليون دولار، وعلى منهجية تحويل التدفق النقدي الحر إلى حقوق الملكية على مرحلتين. وقدّم المحللون توقعات حتى عام 2030، مع تدفق نقدي حر متوقع يبلغ 521.7 مليون دولار في ذلك العام. وبعد السنوات القليلة الأولى، يقوم موقع سيمبلي وول ستريت باستقراء مسار التدفقات النقدية على مدى عشر سنوات انطلاقاً من هذه البيانات التحليلية.

باستخدام توقعات التدفقات النقدية هذه بالدولار الأمريكي، بعد خصمها إلى قيمتها الحالية، توصل نموذج التدفقات النقدية المخصومة إلى قيمة جوهرية تقديرية تبلغ حوالي 52.06 دولارًا أمريكيًا للسهم الواحد. وبالمقارنة مع سعر السهم الحالي البالغ 41.26 دولارًا أمريكيًا، فإن هذا يعني أن السهم مقوم بأقل من قيمته الحقيقية بنسبة 20.7% وفقًا لهذا النموذج.

النتيجة: مُقَيَّم بأقل من قيمته الحقيقية

تشير تحليلاتنا للتدفقات النقدية المخصومة (DCF) إلى أن سهم Doximity مقوم بأقل من قيمته الحقيقية بنسبة 20.7%. تابع هذا السهم في قائمة مراقبتك أو محفظتك الاستثمارية ، أو اكتشف 862 سهماً آخر مقوماً بأقل من قيمته الحقيقية بناءً على التدفقات النقدية .

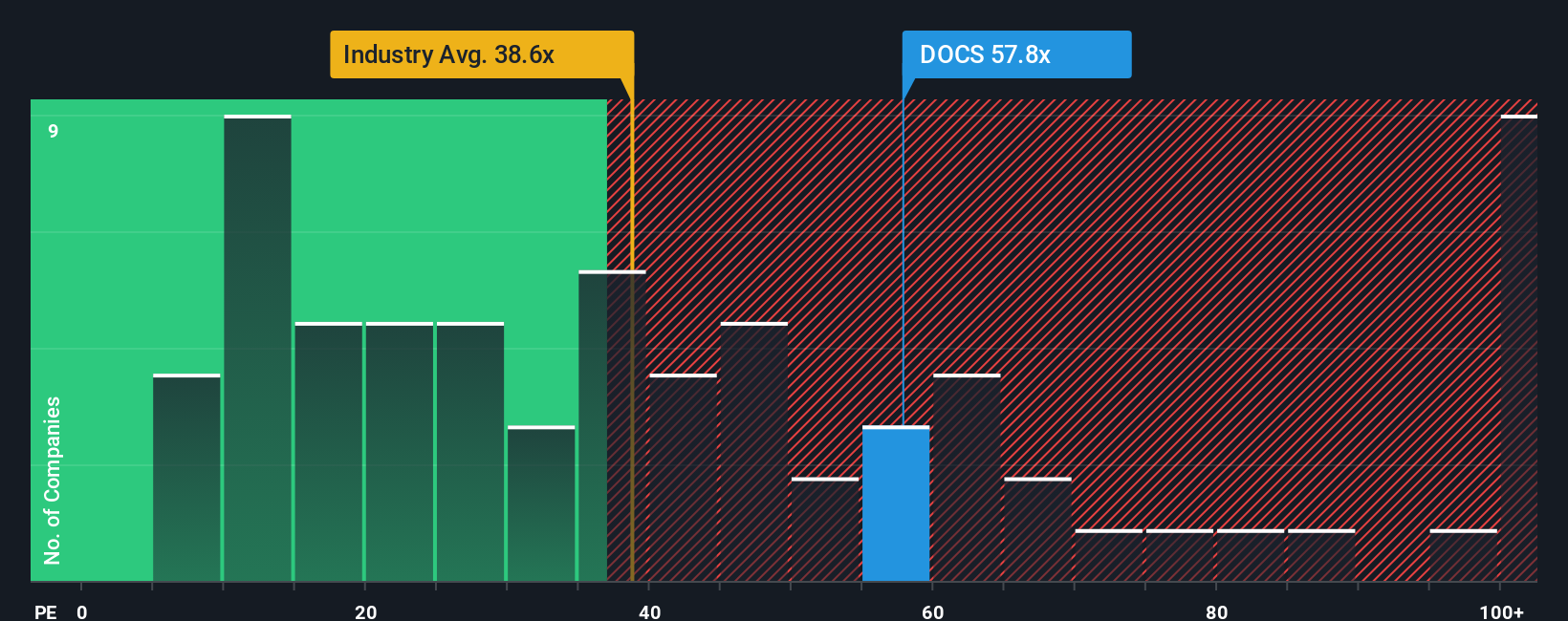

النهج الثاني: سعر سهم دوكسيميتي مقابل الأرباح

بالنسبة لشركة مربحة مثل دوكسيميتي، يُعدّ مُضاعف الربحية (P/E) معيارًا مفيدًا لأنه يربط ما تدفعه مباشرةً بالأرباح التي تُحققها الشركة بالفعل. فهو يُتيح لك طريقةً بسيطةً للتفكير في المبلغ الذي تدفعه مقابل كل دولار من الأرباح الحالية.

يعتمد تعريف نسبة السعر إلى الأرباح "الطبيعية" على نظرة السوق لإمكانات نمو الشركة ومخاطرها. فارتفاع معدل النمو المتوقع وانخفاض المخاطر المتصورة عادةً ما يدعمان نسبة سعر إلى أرباح أعلى، بينما يؤدي تباطؤ النمو أو ارتفاع المخاطر إلى انخفاضها.

تُتداول أسهم شركة دوكسيميتي حاليًا بنسبة سعر إلى ربحية تبلغ 30.70 ضعفًا، وهي قريبة من متوسط قطاع خدمات الرعاية الصحية البالغ 31.59 ضعفًا، وأقل من متوسط مجموعة الشركات النظيرة البالغ 65.61 ضعفًا. كما تُقدّر منصة Simply Wall St نسبة "السعر العادل" الخاصة بها لشركة دوكسيميتي بـ 21.56 ضعفًا. تُقدّر هذه النسبة نسبة السعر إلى الربحية المناسبة بناءً على عوامل مثل نمو الأرباح، وهامش الربح، والقطاع، والقيمة السوقية، والمخاطر الخاصة بالشركة.

نظرًا لأن نسبة السعر إلى الأرباح العادلة مصممة خصيصًا لملف شركة دوكسيميتي، فإنها تُقدم معلومات أكثر دقة من مجرد مقارنة بسيطة مع الشركات المنافسة أو مع القطاع ككل. وبنسبة سعر إلى أرباح حالية تبلغ 30.70 ضعفًا، وهي أعلى من نسبة السعر إلى الأرباح العادلة البالغة 21.56 ضعفًا، تبدو أسهم الشركة أغلى سعرًا وفقًا لهذا المعيار.

النتيجة: مبالغ في تقييمها

نسبة السعر إلى الأرباح لا تكشف إلا عن جانب واحد، ولكن ماذا لو كانت الفرصة الحقيقية تكمن في مكان آخر؟ اكتشف 1445 شركة يراهن فيها المطلعون بقوة على نمو هائل .

حسّن عملية اتخاذ قراراتك: اختر سردك الخاص على منصة Doximity

ذكرنا سابقًا أن هناك طريقة أفضل لفهم التقييم. على صفحة مجتمع Simply Wall St، يمكنك استخدام "التحليلات" لربط رؤيتك لقصة Doximity بتوقعات محددة وقيمة عادلة، ومقارنة هذه القيمة العادلة بالسعر الحالي لتحديد ما إذا كان السهم جذابًا أم لا، ومتابعة تحديث هذه الرؤية تلقائيًا مع ورود الأخبار أو نتائج الأرباح. هذا يعني أن أحد المستثمرين قد يبني تحليلًا إيجابيًا لـ Doximity يرتكز على أدوات سير العمل المدعومة بالذكاء الاصطناعي، والطلب المتنوع على التسويق الرقمي، وقيمة عادلة تقارب 80 دولارًا أمريكيًا. بينما قد يركز مستثمر آخر على المخاطر التنظيمية، والاعتماد على الإنفاق الدوائي، وضغوط الهامش، ويصل إلى قيمة أقرب إلى 55 دولارًا أمريكيًا. يوفر لك هذا إطارًا واضحًا وسهلًا لتحديد موقعك الشخصي بين هذه الآراء.

هل تعتقد أن هناك المزيد من التفاصيل حول قصة Doximity؟ تفضل بزيارة مجتمعنا للاطلاع على آراء الآخرين!

هذا المقال من Simply Wall St ذو طبيعة عامة. نقدم تعليقاتنا بناءً على البيانات التاريخية وتوقعات المحللين فقط، باستخدام منهجية محايدة، ولا يُقصد بمقالاتنا أن تكون نصائح مالية. لا يُشكل هذا المقال توصيةً بشراء أو بيع أي سهم، ولا يأخذ في الاعتبار أهدافك أو وضعك المالي. نهدف إلى تزويدك بتحليلات طويلة الأجل مدفوعة بالبيانات الأساسية. يُرجى ملاحظة أن تحليلنا قد لا يأخذ في الاعتبار آخر إعلانات الشركات الحساسة للسعر أو المعلومات النوعية. لا تمتلك Simply Wall St أي أسهم في أي من الشركات المذكورة.