يرجى استخدام متصفح الكمبيوتر الشخصي للوصول إلى التسجيل - تداول السعودية

احتمالات نمو شركة كالوميت (ناسداك: CLMT) ليست خالية من المخاطر

Calumet Specialty Products Partners, L.P. CLMT | 19.63 | -3.87% |

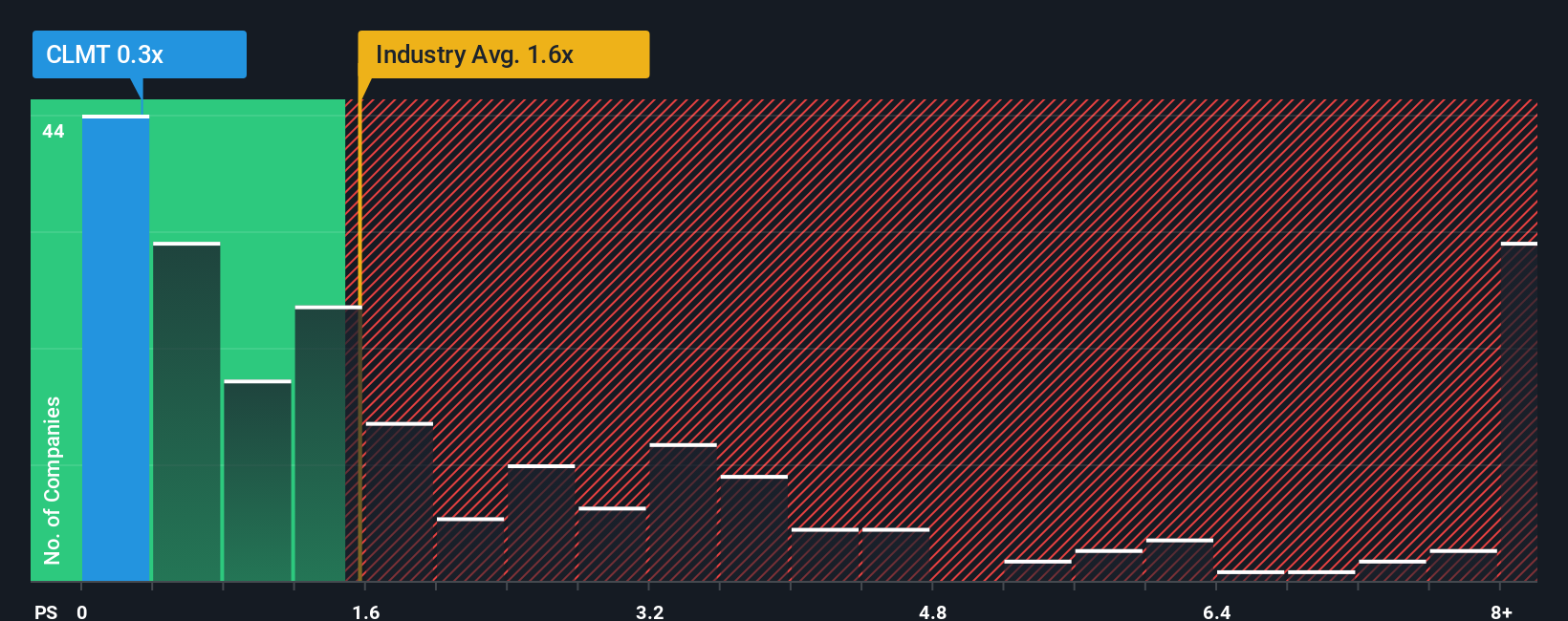

مع نسبة سعر إلى مبيعات تبلغ 0.3x، قد تُرسل شركة كالوميت ( ناسداك: CLMT ) إشارات إيجابية في الوقت الحالي، نظرًا لأن ما يقرب من نصف شركات النفط والغاز في الولايات المتحدة لديها نسبة سعر إلى مبيعات أعلى من 1.6x، وحتى نسبة سعر إلى مبيعات أعلى من 4x ليست نادرة. مع ذلك، نحتاج إلى البحث بشكل أعمق لتحديد ما إذا كان هناك أساس منطقي لانخفاض نسبة السعر إلى المبيعات.

كيف كان أداء كالوميت

مع نمو إيرادات أقل من معظم الشركات الأخرى مؤخرًا، شهدت شركة كالوميت تباطؤًا نسبيًا. يُرجَّح أن تكون نسبة السعر إلى المبيعات منخفضة لأن المستثمرين يعتقدون أن أداء الإيرادات الضعيف هذا لن يتحسن. في هذه الحالة، سيجد المساهمون الحاليون صعوبة في التفاؤل بشأن الاتجاه المستقبلي لسعر السهم.

إذا كنت ترغب في معرفة ما يتوقعه المحللون للمستقبل، فيجب عليك مراجعة تقريرنا المجاني حول Calumet .ما هو اتجاه نمو إيرادات شركة كالوميت؟

هناك افتراض متأصل بأن أداء الشركة يجب أن يكون أقل من أداء الصناعة حتى يتم اعتبار نسب السعر إلى المبيعات مثل نسبة Calumet معقولة.

إذا راجعنا إيرادات العام الماضي، نجد أن الشركة سجلت نتيجةً لم تشهد أي اختلاف يُذكر عن العام الذي سبقه. ولحسن الحظ، فإن السنوات القليلة السابقة على ذلك تُشير إلى أنها لا تزال قادرة على زيادة إيراداتها بنسبة 15% إجمالاً على مدار السنوات الثلاث الماضية. وبناءً على ذلك، ربما لم يكن المساهمون راضين تمامًا عن معدلات النمو غير المستقرة على المدى المتوسط.

بالنظر إلى المستقبل، من المتوقع أن ترتفع الإيرادات بنسبة 2.8% سنويًا خلال السنوات الثلاث المقبلة، وفقًا لستة محللين يتابعون الشركة. وهذا يُقارب توقعات النمو السنوية البالغة 3.9% للقطاع ككل.

في ضوء ذلك، من الغريب أن يكون ربحية كالوميت أقل من ربحية غالبية الشركات الأخرى. ويبدو أن بعض المساهمين متشككون في التوقعات، وقد قبلوا بأسعار بيع أقل.

ماذا يمكننا أن نتعلم من P/S من Calumet؟

يقال إن نسبة السعر إلى المبيعات هي مقياس أدنى للقيمة في بعض الصناعات، ولكنها يمكن أن تكون مؤشرا قويا لمعنويات الأعمال.

لاحظنا أن شركة كالوميت تُتداول حاليًا بسعر ربحية أقل من المتوقع، نظرًا لأن توقعات نموها تتماشى مع نمو القطاع ككل. عندما نرى نموًا في الإيرادات بهذا الشكل، نفترض أن المخاطر المحتملة هي التي تُسبب الضغط على نسبة السعر إلى المبيعات. مع ذلك، إذا وافقت توقعات المحللين، فقد تتمكن من شراء السهم بسعر مغرٍ.

يجب عليك الانتباه إلى المخاطر، على سبيل المثال - تحتوي Calumet على 3 علامات تحذيرية (واحدة تجعلنا نشعر بعدم الارتياح قليلاً) نعتقد أنه يجب عليك معرفتها.

بالطبع، تُعدّ الشركات المربحة ذات تاريخ نموّ أرباحٍ كبير خيارًا أكثر أمانًا . لذا، قد ترغب في الاطلاع على هذه المجموعة المجانية من الشركات الأخرى التي تتمتّع بنسب سعر إلى ربحية معقولة، وحققت نموًا قويًا في الأرباح.

هذه المقالة من سيمبلي وول ستريت ذات طابع عام. نقدم تعليقاتنا بناءً على بيانات تاريخية وتوقعات محللين فقط، مستخدمين منهجية موضوعية، وليست مقالاتنا بمثابة نصائح مالية. لا تُشكل هذه المقالات توصية بشراء أو بيع أي سهم، ولا تأخذ في الاعتبار أهدافك أو وضعك المالي. نهدف إلى تقديم تحليلات طويلة الأجل مُركزة على البيانات الأساسية. يُرجى العلم أن تحليلنا قد لا يأخذ في الاعتبار أحدث إعلانات الشركات المؤثرة على الأسعار أو البيانات النوعية. لا تملك سيمبلي وول ستريت أي حصص في أي من الأسهم المذكورة.