يرجى استخدام متصفح الكمبيوتر الشخصي للوصول إلى التسجيل - تداول السعودية

تستخدم شركة Snap (NYSE:SNAP) الديون بشكل معتدل

سناب SNAP | 7.31 | -4.32% |

قال مدير الصندوق الأسطوري لي لو (الذي دعمه تشارلي مونجر) ذات مرة: "إن أكبر مخاطر الاستثمار ليست تقلب الأسعار، بل ما إذا كنت ستعاني من خسارة دائمة لرأس المال". لذا قد يكون من الواضح أنك بحاجة إلى مراعاة الديون، عندما تفكر في مدى خطورة أي سهم معين، لأن الكثير من الديون يمكن أن يغرق الشركة. يمكننا أن نرى أن Snap Inc. ( NYSE:SNAP ) تستخدم الديون في أعمالها. لكن السؤال الأكثر أهمية هو: ما مقدار المخاطر التي يخلقها هذا الدين؟

متى يصبح الدين مشكلة؟

إن الديون هي أداة تساعد الشركات على النمو، ولكن إذا كانت الشركة غير قادرة على سداد ديونها للمقرضين، فإنها تظل تحت رحمتهم. وإذا ساءت الأمور حقًا، فيمكن للمقرضين السيطرة على الشركة. ومع ذلك، فإن السيناريو الأكثر شيوعًا (ولكنه لا يزال مؤلمًا) هو أنه يتعين عليها جمع رأس مال أسهم جديد بسعر منخفض، وبالتالي إضعاف المساهمين بشكل دائم. بالطبع، يمكن أن يكون الدين أداة مهمة في الشركات، وخاصة الشركات ذات رأس المال الثقيل. أول شيء يجب فعله عند التفكير في مقدار الديون التي تستخدمها الشركة هو النظر في النقد والديون معًا.

ما هو حجم الديون التي تحملها Snap؟

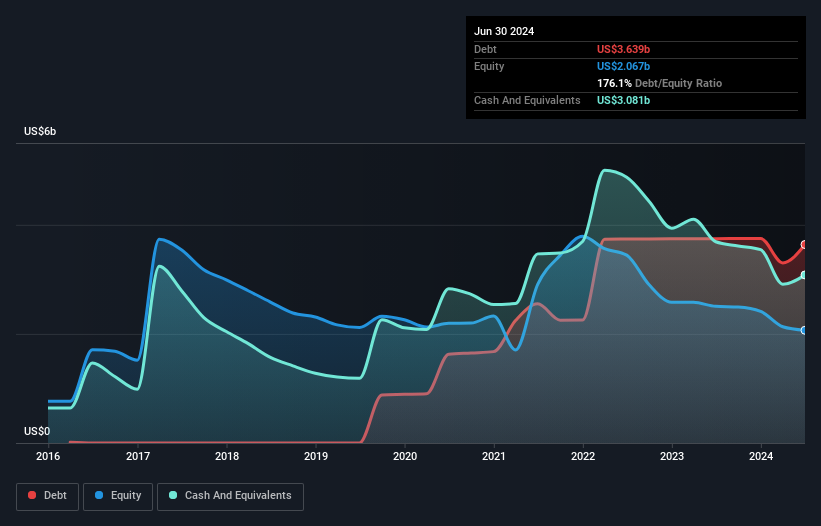

يوضح الرسم البياني أدناه، والذي يمكنك النقر عليه لمزيد من التفاصيل، أن شركة سناب كانت لديها ديون بقيمة 3.64 مليار دولار أمريكي في يونيو 2024؛ وهو نفس المبلغ تقريبًا الذي كانت عليه في العام السابق. ومع ذلك، نظرًا لأن لديها احتياطيًا نقديًا بقيمة 3.08 مليار دولار أمريكي، فإن صافي ديونها أقل، عند حوالي 557.5 مليون دولار أمريكي.

ما مدى قوة الميزانية العمومية لشركة Snap؟

يمكننا أن نرى من الميزانية العمومية الأخيرة أن شركة سناب لديها التزامات بقيمة 1.11 مليار دولار أميركي مستحقة خلال عام، والتزامات بقيمة 4.24 مليار دولار أميركي مستحقة بعد ذلك. وبتعويض هذه الالتزامات، كان لديها نقد بقيمة 3.08 مليار دولار أميركي بالإضافة إلى مستحقات بقيمة 1.14 مليار دولار أميركي مستحقة خلال 12 شهرًا. وبالتالي فإن التزاماتها تفوق مجموع النقد والمستحقات (في الأمد القريب) بمقدار 1.13 مليار دولار أميركي.

بالطبع، تتمتع سناب بقيمة سوقية هائلة تبلغ 17.3 مليار دولار أميركي، لذا فمن المحتمل أن تكون هذه الالتزامات قابلة للإدارة. ومع ذلك، نعتقد أنه من الجدير مراقبة قوة ميزانيتها العمومية، حيث قد تتغير بمرور الوقت. لا شك أننا نتعلم الكثير عن الديون من الميزانية العمومية. ولكن في النهاية، ستقرر الربحية المستقبلية للشركة ما إذا كانت سناب قادرة على تعزيز ميزانيتها العمومية بمرور الوقت. لذا إذا كنت تريد معرفة ما يعتقده المحترفون، فقد تجد هذا التقرير المجاني حول توقعات أرباح المحللين مثيرًا للاهتمام.

في العام الماضي، لم تحقق شركة سناب أرباحًا على مستوى الأرباح قبل الفوائد والضرائب، ولكنها تمكنت من زيادة إيراداتها بنسبة 11%، إلى 5.0 مليار دولار أميركي. عادة ما نحب أن نرى نموًا أسرع من الشركات غير المربحة، ولكن كل شركة لها طريقتها الخاصة.

المشتري يتحمل المسؤولية

ومن المهم أن نلاحظ أن شركة سناب تكبدت خسارة في الأرباح قبل الفوائد والضرائب خلال العام الماضي. وعلى وجه التحديد، بلغت خسارة الأرباح قبل الفوائد والضرائب 1.1 مليار دولار أميركي. وإذا وضعنا في الاعتبار أن هذا إلى جانب الالتزامات المذكورة أعلاه لا يمنحنا الكثير من الثقة في أن الشركة يجب أن تستخدم هذا القدر الكبير من الديون. لذا فإننا نعتقد أن ميزانيتها العمومية متوترة بعض الشيء، وإن لم يكن من الممكن إصلاحها. وسوف نشعر بتحسن إذا حولت الشركة خسارتها التي بلغت 1.2 مليار دولار أميركي خلال الأشهر الاثني عشر الماضية إلى ربح. لذا، بصراحة، نعتقد أن الأمر محفوف بالمخاطر. وعند تحليل مستويات الديون، فإن الميزانية العمومية هي المكان الواضح للبدء. ولكن في نهاية المطاف، يمكن لكل شركة احتواء المخاطر الموجودة خارج الميزانية العمومية.

في نهاية المطاف، من الأفضل غالبًا التركيز على الشركات الخالية من الديون الصافية. يمكنك الوصول إلى قائمتنا الخاصة بهذه الشركات (والتي تتمتع جميعها بسجل حافل من نمو الأرباح). إنها مجانية.

هذه المقالة التي نشرتها سيمبلي وول ستريت هي مقالة عامة بطبيعتها. نحن نقدم تعليقات تستند إلى بيانات تاريخية وتوقعات محللين باستخدام منهجية غير متحيزة فقط ولا تهدف مقالاتنا إلى تقديم نصيحة مالية. لا تشكل توصية بشراء أو بيع أي سهم، ولا تأخذ في الاعتبار أهدافك أو وضعك المالي. نهدف إلى تزويدك بتحليل طويل الأجل مدفوعًا بالبيانات الأساسية. يرجى ملاحظة أن تحليلنا قد لا يأخذ في الاعتبار أحدث إعلانات الشركات الحساسة للسعر أو المواد النوعية. ليس لدى سيمبلي وول ستريت أي موقف في أي من الأسهم المذكورة.